纽市盘前:欧元创一周半新高,欧银无意打汇率战;英镑拉升150余点,英欧谈判仍有症结

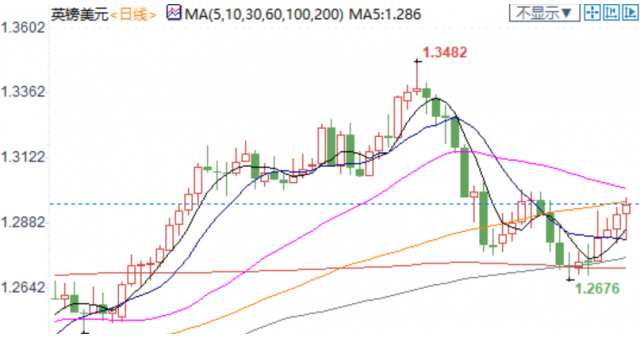

欧洲时段,英镑兑美元剧烈波动,一度暴跌百余点至1.2820,因欧盟消息人士称,在本周至关重要的贸易谈判中,英国和欧盟未能消除在国家援助问题上的分歧。欧盟消息人士称,即使欧盟和英国及时达成新的贸易协议,欧盟的最终同意也将取决于内部市场法案的退出。但随着英国《金融时报》指出,英欧双方政府援助的“着陆区”已经确定,但渔业问题是最后的症结所在,英镑强势反弹150余点至1.2877的近两周高点水平。在距离过渡期结束彻底脱欧大限仅剩3个月的背景下,投资对英镑汇价的焦虑情绪益发强化,此前欧盟官员也表示谈判可能要拖到11月底,这意味着英镑汇价的波动水平在此后料进一步加剧,一旦谈判进展仍然不力,依旧有机会下探至1.25甚至1.20的低位。

★近期热点提要★

1、【欧元兑美元可能会在美国大选前变得更加动荡】

欧盟委员会文件显示,欧元兑美元可能会在美国大选前变得更加动荡。如果欧元区国家控制疫情并继续走上经济复苏之路,欧元将巩固近期汇率涨幅。全球疫情的演变将是下个月汇率变动的关键决定因素,欧元进一步大幅走强将给欧元区经济增长和通胀带来重大下行风险。欧元名义有效汇率长期升值5%,一年后将使GDP增长率下降1.1至0.9%,通胀率下滑0.8至0.5%。

2、【美国上周初请失业金人数突显需要新一轮纾困计划】

美国上周申请失业救济的人数有所下降,但仍处于衰退水平,突显出政府需要为企业和失业者提供新一轮的纾困计划。重新开放带来的就业市场助推效果正在消退,经济学家预测,在缺乏另一个财政方案的情况下,2020年余下的时间和2021年的招聘活动将会放缓。

3、【欧盟消息人士称,在本周至关重要的贸易谈判中,英国和欧盟未能消除在国家援助问题上的分歧】

欧盟消息人士称,即使欧盟和英国及时达成新的贸易协议,欧盟的最终同意也将取决于内部市场法案的退出。

4、【英国《金融时报》:英欧双方政府援助的“着陆区”已经确定,但渔业问题是最后的症结所在】

5、【英国内阁办公厅大臣戈夫:联合委员会会议取得了进展,我们正在争取在原有的规则方面达成最好的协议,企业在脱欧准备方面还有更多工作要做,许多领域都取得了进展,但仍存在一些分歧,只要英欧双方都有诚意,我们就能达成协议,我们不会越过明确的红线】

6、【法国制造业仍在从由新冠病毒引发的低迷中复苏】

Markit经济学家表示,法国制造业仍在从由新冠病毒引发的低迷中复苏。产出和新订单都进一步增加,有迹象表明商业信心开始增强。然而,由于9月份的新冠病毒感染率加速上升,复苏可能受阻。随着冬季的临近,我们可能还会看到再次收紧的限制措施,这将严重阻碍许多制造业企业的发展。在出口需求增长的推动下,德国制造业的订单和产出都在上升。

7、【欧洲央行副行长金多斯:绝对不能将贸易争端转变为汇率争端】

我们对重新调整政策持完全开放的态度 ,没有财政紧缩的迹象,欧洲央行根本没有用尽所有的“弹药”,没有必要立即决定调整PEPP,在今年余下的时间里,通胀率将为负值或非常接近于零,尚未对紧急抗疫购债计划(PEPP)传导至量化宽松的问题进行讨论。

★欧洲时段外汇行情回顾★

欧洲时段,美元指数回落至一周半低位,因市场风险偏好回暖,美元避险需求减弱,美国上周申请失业救济的人数有所下降,但仍处于衰退水平,突显出政府需要为企业和失业者提供新一轮的纾困计划。重新开放带来的就业市场助推效果正在消退,经济学家预测,在缺乏另一个财政方案的情况下,2020年余下的时间和2021年的招聘活动将会放缓。

欧洲时段,欧元兑美元创一周半新高至1.1770,美元回落,欧洲央行副行长金多斯表示,绝对不能将贸易争端转变为汇率争端。欧盟委员会文件显示,欧元兑美元可能会在美国大选前变得更加动荡。如果欧元区国家控制疫情并继续走上经济复苏之路,欧元将巩固近期汇率涨幅。全球疫情的演变将是下个月汇率变动的关键决定因素,欧元进一步大幅走强将给欧元区经济增长和通胀带来重大下行风险。

欧洲时段,英镑兑美元剧烈波动,一度暴跌百余点至1.2820,因欧盟消息人士称,在本周至关重要的贸易谈判中,英国和欧盟未能消除在国家援助问题上的分歧。欧盟消息人士称,即使欧盟和英国及时达成新的贸易协议,欧盟的最终同意也将取决于内部市场法案的退出。但随着英国《金融时报》指出,英欧双方政府援助的“着陆区”已经确定,但渔业问题是最后的症结所在,英镑强势反弹150余点至1.2877的近两周高点水平。在距离过渡期结束彻底脱欧大限仅剩3个月的背景下,投资对英镑汇价的焦虑情绪益发强化,此前欧盟官员也表示谈判可能要拖到11月底,这意味着英镑汇价的波动水平在此后料进一步加剧,一旦谈判进展仍然不力,依旧有机会下探至1.25甚至1.20的低位。

欧洲时段,美元兑日元陷入震荡,交投于105.5附近,日内美元回落,但市场风险偏好回暖,分析师指出,美元大选的不确定性将进一步凸显,这将令更多寻求避险的资金流向日元而非美元资产市场,令两者的走势出现分化,而之后美国大选潜在的计票纷争则可能令美元更加承压。因此短线来看,美元兑日元汇价仍有下行空间,年底或下探至103.50区间。

欧洲时段,澳元兑美元创一周半新高至0.7209,商品货币集体走高,美元进一步下挫,市场风险偏好回暖,整体受到美国新刺激预期升温的影响,同时近期经济数据显示,中国经济复苏依旧稳健,大宗商品需求保持强势,澳元有望进一步走高。

欧洲时段,现货黄金冲上1900大关,创一周半新高至1907美元/盎司,美元的疲软表现以及对美国新一轮刺激的讨论使得黄金获得了提振。Oanda高级市场分析师Edward Moya表示,美元指数的涨势看起来似乎结束了,而市场更多注意力转移到了全球经济复苏所面临的风险上,这对黄金多头是个好消息。DailyFX货币策略师Ilya Spivak表示,如果美国就业市场数据表现符合预期,新增就业较强,那么黄金将承压。

欧洲时段,美油一度下挫2%至39.39美元/桶,疫情形势依旧严峻,分析师认为市场需求已经处于阶段性高位水平,欧佩克9月原油产量环比增加16万桶/日至2438万桶/日,受伊朗、利比亚与安哥拉供应增加的影响,利比亚的布雷加码头将在10月份通过3艘油轮出口180万桶原油,这可能打破油市供需平衡状态。随着市场消息称,部分OPEC+成员国的补偿性减产需要延长至12月,这令油价跌幅收窄。

机构观点

【Forexlive:人口普查临时雇员的解雇可能拖累非农,就业复苏正在放缓】

① 周五公布的非农就业人数目前普遍预期为85万,而8月份新增就业岗位为137.1万,预估范围介于-10万至180万人之间;

② 不过Forexlive认为,人口普查临时雇员的解雇可能成为一个拖累非农数据的因素:此前因为人口普查雇佣了大量的临时工,提振了8月非农数据表现,但现在却成了拖累,经过计算的风险凸显了非农就业可能会减少41403个工作岗位;

③ 一个不太乐观的报告来自Homebase,这是一个工作计划应用程序,主要用于服务行业。他们指出,他们的工作指标在9月份是六个月来首次下降;其中一些是季节性的,很可能会被劳工统计局调整。但是Homebase指出,十月份可能很艰难;

④ 摩根大通还暗示,到目前为止,就业已经恢复了1060万,占疫情所失去的2210万个工作岗位的48%,本周五的就业报告可能为复苏总数增加近100万个工作岗位。但是此后,就业复苏可能会放缓——大约247000名临时人口普查员被解雇,10月1日计划的成千上万的航空公司工作人员休假,低于平均水平的零售商季节性雇用,由于户外就餐变得更加难以维持导致的餐馆员工的裁员,以及潜在的州和地方政府裁员。

【瑞信:美国大选结果出炉前欧元兑美元目标下看1.16】

瑞士信贷预计在美国大选结果出炉前,欧元兑美元目标下看1.16,反映出美国大选前可能会进行更多的头寸清算,如果全球经济持续增长,且顺周期货币受益,只有在大选后才有升穿1.20以上的空间;自从5月中旬的“法德协议”促成了对欧洲复苏基金进行有意义的债务共同化的概念,市场已经抑制了外围国家与核心国家债券的息差,并对欧元采取了更为建设性的看法,但随着欧洲央行口头上反对欧元升值,以及欧洲在增长放缓的情况下面临新的新冠病毒疫情和封锁风险,延长多头头寸为未来几周欧元兑美元测试1.16打开了大门;2017年市场对荷兰和法国大选结果的积极反应,帮助欧元兑美元在2018年1月涨至1.25,外汇市场很好地容忍了这一举动,直到高于1.20的水平似乎为欧元区5年期的通胀预期设定了上限,怀疑类似的动态可能正在上演,但欧洲央行这次已经抢先指出了与欧元走强相关的潜在通缩风险,应该会在11月3日美国大选前限制欧元兑美元强势突破1.20。

【加拿大皇家银行财富管理(RBC Wealth Management)表示,持续的波动将继续主宰黄金市场】

① 在本周美国大选第一轮辩论后,期金市场未平仓合约有562672手,期银市场的未平仓合约则为157320手;

② 美国高企的财政赤字,而通胀平淡,本周市场的一大焦点是周五的非农数据,近期的一些消息,包括迪士尼裁员等,都表明了美国就业市场面临着很大的困难;

③ 在这种情况下,市场波动会继续,而全球投资者都在寻求因货币疲软而避险,黄金会有额外需求。金价还是看向1900美元/盎司,白银看向27美元/盎司;

④ 美国大选后包括英国脱欧、全球经济压力、全球贸易争端以及疫情等问题将继续为市场带来波动率。

【Pepperstone研究主管Chris Weston指出,大选争议是投资者们要关注的一大重要风险事件】

① 大选辩论后,很明显的就是如果失败的一方接受大选结果的话,那么市场就能避免崩溃,市场也不会出现大量避险情绪;

② Weston认为,短期而言资金都在使用期权避险,但大选结果争议的风险可能让一些买家离开市场;

③ 所以股市会下跌,风险外汇承压,但从期权市场来看,很明显的是只要避免大选结果争议,那么就无所谓;

④ 整个宏观面而言,对黄金仍然是利好的,预计临近年末美元走低,金价回升。

【凯投宏观(Capital Economics)表示,金价的走高和制造业需求都将推高银价】

① 近期受到黄金市场走低的拖累,银价也走低至23美元/盎司左右水平。金价走高以及工业制造方面需求的复苏会都将提振银价,到今年年底前银价会走高;

② 银价的回升即将到来,主要就是受到金价回升和制造业需求的升温。金价的上涨将能够提振银价到今年年末和明年年末回升至25美元及27美元/盎司;

③ 预计美国10年期名义利率到今年年末跌至0.5%,并且明年维持该水平,利率的走低对黄金和白银都是好消息。美联储已经表态会持续极为宽松的货币政策,一直到2023年,这意味着通胀会超过目标;

④ 该行预计今年年末金价将重返2000关口。明年初白银的需求会回到疫情前水平。