描述

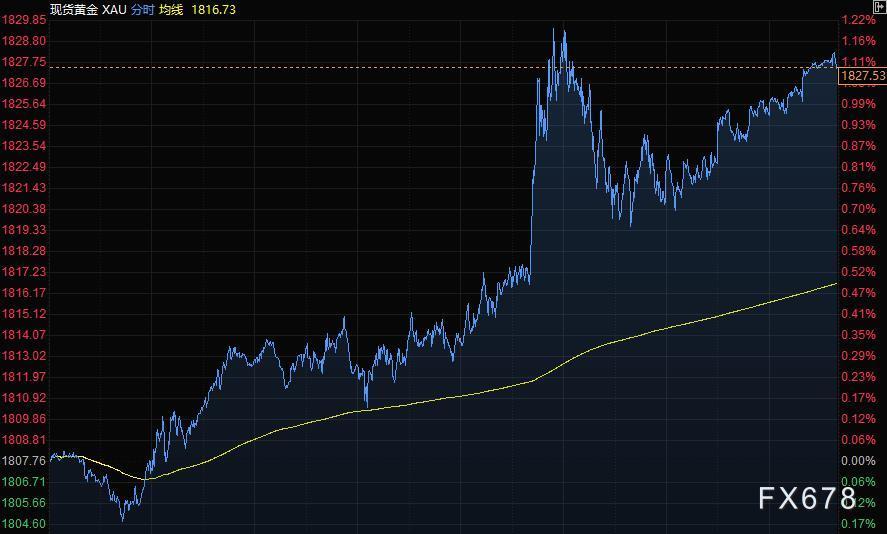

周三(7月14日)美元下跌,回吐近期涨幅,此前美联储主席鲍威尔告诉国会,美国经济距离美联储在缩减货币支持之前希望看到的水平“还有一段距离”;加拿大央行像市场预期的一样再次宣布减码资产购买之后,加元回吐了大部分涨幅。现货黄金涨逾20美元,收报1827.53美元/盎司,鲍威尔称还没到退出刺激政策的时间,令美元与美债收益率走低,金价得到提振。美油一度跌逾3%,刷新近四个交易日低点至72.21美元/桶,因美国成品油库存增加以及OPEC+可能达成增产协议。

商品收盘方面,COMEX 8月黄金期货收涨0.8%,报1825.00美元/盎司,创6月16日以来收盘新高。WTI 8月原油期货收跌2.12美元,跌幅2.82%,报73.13美元/桶;布伦特9月原油期货收跌1.73美元,跌幅2.26%,报74.76美元/桶。

美股收盘情况:标普500指数上涨0.1%,道琼斯工业平均指数上涨0.1%,纳斯达克100指数上涨0.2%,纳斯达克综合指数下跌0.2%,罗素2000指数下跌1.6%。

周四前瞻

| 时间 | 区域 | 指标 | 前值 | 预测值 |

| 09:30 | 澳大利亚 | 6月季调后失业率(%) | 5.1 | 5.1 |

| 09:30 | 澳大利亚 | 6月就业人口变动(万人) | 11.52 | 2 |

| 10:00 | 中国 | 6月社会消费品零售总额年率(%) | 12.4 | 10.8 |

| 10:00 | 中国 | 6月社会消费品零售总额年率-YTD(%) | 25.7 | 22.8 |

| 10:00 | 中国 | 6月社会消费品零售总额月率(%) | 0.81 | |

| 10:00 | 中国 | 第二季度GDP年率-YTD(%) | 18.3 | 12.7 |

| 10:00 | 中国 | 6月城镇固定资产投资年率-YTD(%) | 15.4 | 12 |

| 10:00 | 中国 | 第二季度GDP年率-单季度(%) | 18.3 | 8 |

| 10:00 | 中国 | 第二季度GDP总量(亿元) | 249310 | |

| 10:00 | 中国 | 第二季度GDP季率(%) | 0.6 | 1 |

| 10:00 | 中国 | 6月规模以上工业增加值年率-YTD(%) | 17.8 | 16 |

| 10:00 | 中国 | 6月规模以上工业增加值年率(%) | 8.8 | 7.9 |

| 14:00 | 英国 | 5月三个月ILO失业率(%) | 4.7 | 4.7 |

| 14:00 | 英国 | 6月失业率(%) | 6.2 | |

| 20:30 | 美国 | 6月进口物价指数月率(%) | 1.1 | 1.1 |

| 20:30 | 美国 | 6月进口物价指数年率(%) | 11.3 | 11.1 |

| 20:30 | 美国 | 截至7月10日当周初请失业金人数(万) | 37.3 | 35 |

| 20:30 | 美国 | 截至7月3日当周续请失业金人数(万) | 333.9 | 330 |

| 21:15 | 美国 | 6月工业产出月率(%) | 0.8 | 0.6 |

18:00 英国央行委员桑德斯就英国通胀前景发表讲话

21:30 美联储主席鲍威尔在参议院银行委员会发表半年度货币政策报告并做证词陈述

23:00 2021年FOMC票委、芝加哥联储主席埃文斯就美国经济发表讲话

全球主要市场行情一览

标普500指数小幅收高,大型科技股领涨,债券收益率下跌,因美联储主席鲍威尔提出维持经济刺激措施的理由,投资者转向防御性板块。

鲍威尔在国会作证时强调,美国经济复苏还没有达到可以开始收缩资产购买规模的程度,还说未来几个月通胀率可能会保持较高水平,然后和缓下来。

瑞穗美洲公司美国首席经济学家Steven Ricchiuto说,这支持了我们的观点,即美联储希望经济火热,并会容忍近期通胀过冲。

全球股市仍接近创纪录水平,一系列其他因素正在影响前景,包括更具传染性的delta变异病毒的传播、收益和经济增长达到峰值的可能性以及美国的财政支出计划。

商品

金价周三大涨,现货黄金盘中触及1829.85美元/盎司,为6月16日以来最高水平;美元指数一度下跌0.50%,增加了对黄金作为替代资产的需求;一方面通胀担忧刺激了投资者买入黄金来实现资产保值的需求,同时美联储主席鲍威尔向投资者保证了继续实施刺激计划的前景。

鲍威尔在听证会上还表示,非常高的通胀数字来自与经济重新开放直接相关的一小部分经济部门,例如机票和二手车销售。他补充说,美联储努力对缩减资产购买保持非常透明,以免吓到市场。

OANDA资深市场分析师Edward Moya称,鲍威尔的讲话确实巩固了这样一种信念,即尽管通胀数据升温,美联储仍将保持相当宽松的政策。

美油跌近3%,创5月以来最大跌幅,由于美国成品油库存增加以及OPEC+可能达成增产协议,原油期货回落,一度将油价推升至75美元上方的买盘热情出现降温。

根据美国政府的一份报告,上周汽油和精炼油库存均增加;与此同时,沙特和阿联酋据称有望化解阻止OPEC+增产的僵局。

周三早些时候,技术指标显示原油接近超买区域,表明油价可能会回调;Tyche Capital全球宏观项目的董事总经理Tariq Zahir表示,鉴于OPEC+增产可能性以及原油处于超买区域附近,油价回落不足为奇

外汇

美元指数周三创接6月21日以来最大跌幅,因为美联储主席鲍威尔打消了人们关于美联储将很快减码资产购买的预期,并重申任何通胀飙升都可能缓和下来;交易员因鲍威尔的言论而削减了美元多头仓位。加拿大央行像市场预期的一样再次宣布减码资产购买之后,加元回吐了大部分涨幅。

美元指数跌0.45%至92.36,鲍威尔的言论打击了减码预期,给美元造成压力;10年期美债收益率下降5.9个基点至1.36%。

鲍威尔在为期两天的国会作证开始时表示,美联储坚信当前的物价上涨与经济重启有关,是暂时的。

道富银行(State Street)高级全球市场策略师Marvin Loh表示,在数据显示通胀超出预期后,鲍威尔重申了鸽派信息,这在某种程度上淡化了任何关于他将改变语气,或改变他一直以来谈论的更耐心做法的担忧。他们仍坚持这样一条路径,即先缓慢缩减资产购买规模,然后再开始考虑加息,因此,根据我们今天听到的一切,距离收紧政策还有几年的时间。

渣打银行的Steven Englander表示,美联储主席的观点令美元失去一些动力,压低了国债收益率,增强了对风险资产的需求,这些都对美元不利。

欧元兑美元涨0.52%,报1.1837,盘中触及4月5日以来最高。Tempus Inc副总裁John Doyle说,欧元昨日跌回1.18下方可能有点过头了,因此我认为,即使没有鲍威尔的发言,今天的反弹也会发生。

美元兑加元基本持平于1.2508,此前加拿大央行表示,将维持利率不变,直到经济中的闲置被吸收,预计这将发生在2022年下半年。在加拿大央行宣布政策决定之前,该汇率一度下跌0.7%,触及盘中低点1.2428。

英镑兑美元在英国公布了高于预期的通胀数据之后上涨0.3%至1.3852美元;欧元兑英镑上涨0.2%至0.85405,此前一度下跌0.3%至4月6日以来的最低点。

盛宝银行的John Hardy建议在0.8515做空欧元兑英镑,止损设在0.8620之上,目标看0.8325;Hardy指出,由于通胀数据强劲,英国央行利率预期已经向周期高位回升,而且英国也可能很快取消防疫限制措施。

纽元兑美元上涨1.2%至0.7030;涨幅一度高达1.4%,为4月14日以来最大上涨;新西兰联储表示将在本月结束量化宽松政策,从而强化了对2021年加息的预期。货币政策前景的差异推动澳元兑纽元下跌0.74%,至1.0636纽元,为6月初以来最低。

国际要闻

【美联储主席鲍威尔众议院听证会讲话重点】正在考虑缩减购债,将在7月会议上讨论缩减购债的时机和形式;本周的通胀数据超出预期,通胀会在未来几月内走高然后放缓;劳动力市场正在改善,但还有很长的路要走,失业率可以重返3.5%;房地产市场将成为美联储讨论缩债计划及其组成的一个因素。

【美联储褐皮书:整体经济活动进一步强化。四分之三的地方联储称就业略微、或温和增加,剩余联储称温和、或强劲增加。平均薪资温和增长,低收入工人的薪资增幅高于均值水平。数个地方联储的受访公司担心用工难问题将持续至秋季前期。物价涨幅高于均值水平,出现物价压力的范围是广泛的,酒店业尤其突出】

【EIA报告:除却战略储备的商业原油库存减少789.6万桶至4.376亿桶】美国7月9日当周EIA库欣地区原油库存减少158.9万桶,汽油库存增加103.8万桶,精炼油库存增加365.7万桶;上周美国国内原油产量增加10万桶至1140万桶/日,为2020年5月22日当周以来最高。除却战略储备的商业原油上周进口622.1万桶/日,较前一周增加34.6万桶/日,美国上周原油出口增加139.7万桶/日至402.5万桶/日。

【加拿大央行利率决议声明:将每周债券购买规模压缩至20亿加元,进一步减码QE将取决于复苏的持久性。重申利率前瞻指引。上修GDP和通胀预期。预计经济闲置产能将在2022年下半年得到消化。通胀上扬是暂时性的。由于需求过度的缘故,通胀料将在2023年超过央行的目标区间,但料将在2024年回落至目标区间】

【美联储逆回购工具的需求激增可能是短暂的】美联储隔夜逆回购工具的需求周三飙升至有记录以来的第二高位,但这种跃升可能是短暂的,因为7月15日结算的国债息票发行会将更多抵押品注入融资市场。总体而言,供需失衡的驱动因素是美联储资产购买带来的现金积累以及美国财政部一般账户余额从1.8万亿美元的峰值下降。因此,利率预计会下降,而美联储逆回购工具的使用量将继续增加。根据Wrightson ICAP,财政部决定保持4周期票据拍卖规模不变,意味着这一轮国库券削减已经完成,现在看来规模在本月剩余时间可能保持不变。

国内要闻

【全国碳排放权交易市场即将上线】7月14日,国新办举行国务院政策例行吹风会,释放关于碳市场后续发展的重磅信号,全国碳排放权交易市场将在7月择机启动上线交易。据悉,在发电行业碳市场健康运行的基础上,全国碳市场覆盖行业范围将逐步扩大到钢铁、有色、石化、航空等更多的高排放行业。此外,技术法规、标准、管理体系等相关配套制度也将进一步完善,《碳排放权交易管理暂行条例》将加速出台(经济参考报)

【股票ETF资金流向分化:新能源、芯片产品越涨越卖 医药、消费逆市吸金】二季度以来,A股结构性行情突出,新能源、芯片、光伏板块快速上涨,医药、消费表现低迷。作为机构资金风向标的股票ETF,则是板块越涨,资金越卖——热门ETF净流出资金超过300亿元;而表现乏力的医药、消费板块受到资金青睐,同期净流入超过80亿元。(证券时报)

热门外汇要闻

+外汇要闻

- 刚刚 07月13日伦敦银行间同业拆借利率LIBOR

- 刚刚 7月15日财经早餐:鲍威尔重申鸽派信息,美元走低黄金逼近1830,油价大跌3%

- 刚刚 7月15日外汇交易提醒:鲍威尔淡化减码预期,美元创逾三周最大跌幅

- 刚刚 黄金交易提醒:美联储紧缩担忧消退,金价长驱直入盼连涨

- 刚刚 鲍威尔“鸽声”再起,美债收益率跳水,加息要到2023年后?

- 14小时前 前瞻:加拿大央行7月料维稳,购债规模或减少至20亿美元

- 15小时前 国际金价受益于弱势美元,鲍威尔可能继续“自圆其说”

- 17小时前 日本央行决议前瞻:预计维持利率稳定,对经济持谨慎乐观看法

- 17小时前 黄金T+D收涨,受益于变异病毒担忧和抗通胀需求

- 17小时前 美国6月CPI年率创十三年新高,加剧FED从紧压力,黄金短线急挫近10美元

+外汇基础知识

+外汇曝光

- 刚刚 事件分析 | 美6月通胀创新高致加息压力剧增 美元后市迎来上涨良机?

- 刚刚 事件分析 | 两大利空因素突袭澳元 澳元后市将继续下跌?

- 14小时前 UOSHENG祐生国际对赌盘实锤,精心策划骗局诱导入局终跑路!

- 17小时前 关于ThinkMarkets智汇客户管理后台的若干问题

- 17小时前 博威的账户、存取款常见问题

- 17小时前 博威交易平台有哪些常见问题?

- 17小时前 CMC Markets是一家怎样的外汇报价自营商?

- 17小时前 福瑞斯ForexClub平台靠谱吗?

- 17小时前 开设Swissquote瑞讯银行账户

- 17小时前 关于博威贵金属交易的一些相关问题