4月17日财经早餐:美元跌至四周低位,黄金突破1780,油价本周大涨6%

商品收盘方面,COMEX 6月黄金期货收涨0.8%,报1780.20美元/盎司,本周累涨约2.0%。WTI 5月原油期货收跌0.33美元,跌幅0.52%,报63.13美元/桶,本周累涨6.42%;布伦特6月原油期货收跌0.17美元,跌幅0.25%,报66.77美元/桶,本周累涨6.09%。

美股再创收盘历史新高,道琼斯指数收盘上涨166.00点,涨幅0.49%,报34201.99点;标普500指数收盘上涨14.08点,涨幅0.34%,报4184.50点;纳斯达克综合指数收盘上涨13.58点,涨幅0.10%,报14052.34点。

全球主要市场行情一览

美国股市本周收于纪录高点,因中国经济数据进一步佐证了全球经济复苏迹象。标普500指数连续第四周上涨,强劲的亚洲和美国经济数据提振了市场人气。摩根士丹利成为了最新一家公布第一季度业绩创纪录的美资银行。

City Index的高级金融市场分析师Fiona Cincotta表示,除了业绩,近期还有不少数据令人印象深刻,表明美国经济正在复苏。在大范围的疫苗接种、财政刺激以及宽松货币政策的推动下,经济加快了增长脚步。不过美债收益率下行,表明投资者认为低利率会持续更长一段时间。

贵金属与原油

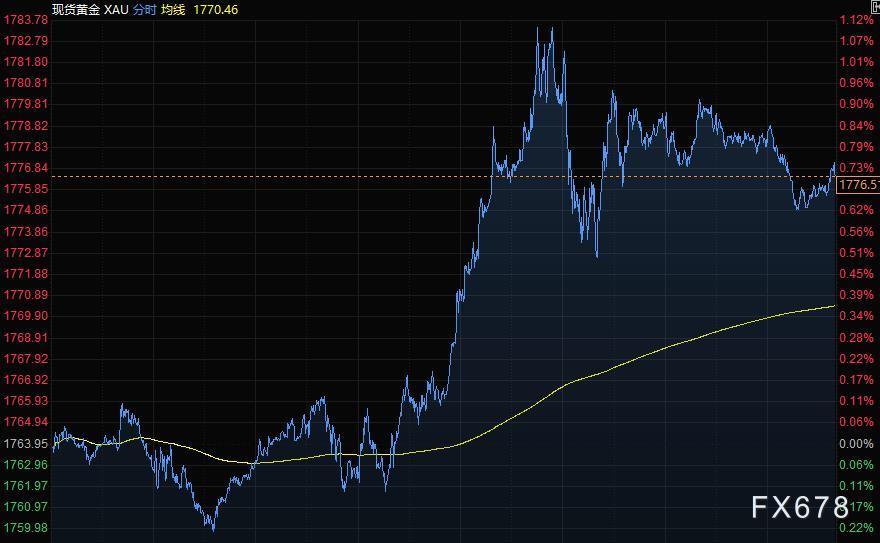

周五金价继续大涨,现货黄金一度涨近20美元,刷新2月25日以来高点至1783.78美元/盎司。周五美国10年期国债收益率报1.56%,低于近期1.60%至1.75%的震荡区间。美债收益率的下降通常会提高市场对贵金属的需求。

FXTM高级研究分析师Lukman Otunuga表示,黄金继续得到国债收益率下降、美元走软以及欧洲新冠疫情形势恶化等因素的推动。如果美国国债收益率继续下降、美元延续跌势,黄金期货价格可能回到每盎司1800美元。此外,他认为美俄关系紧张,对黄金多头而言可能是另一个有利条件。

由于美国和中国的经济数据强化了对全球燃料需求回升的预期,原油价格创出3月初以来的最大单周涨幅。尽管周五小幅下跌,但纽约期货一周仍累计上涨6.4%。

在美国公布了强劲的经济数据之后,来自中国的数据显示,得益于消费者支出超出预期,中国第一季度国内生产总值比去年同期增长了18.3%。今年3月份,中国炼油厂的原油加工量较上年同期增长约20%,凸显出中国经济反弹的力度。

摩根大通分析师将布伦特原油达到每桶70美元的预期时间再度提前了4个月,现在预计5月份达到这一价格。

Oanda Corp.的高级市场分析师Edward Moya表示,世界上两个最大的经济体开始真正发光,尽管欧洲遇到困难,但他们的疫苗接种也开始加快,随着欧洲、中国和美国很大程度上有望恢复正常状态,这非常利好需求前景,对价格上涨非常有利。

外汇

美元兑一篮子货币周五跌至四周低点,仍受前一交易日美国国债收益率大幅下跌的影响,且投资者越来越认同美联储将在更长一段时间内维持宽松政策立场的主张。

指标10年期美债收益率隔夜跌至一个月低点1.528%,远低于3月创下的逾一年高点1.776%,尽管周四公布的零售销售和就业数据强于预期。周五,10年期美债收益率有所回升,报1.5675%。

矽谷银行高级外汇交易员Minh Trang表示:当然,有一点改变。Trang指出,在美元3月大幅升值以及近期公债收益率回落后,市场出现一些获利了结,是美元走软的主要原因。投资者对股票等高风险资产的良好胃纳,也削弱了美元通常享有的部分避险需求。

一些市场人士预计,美元疲软将持续下去。瑞穗证券高级分析师Colin Asher表示,我的最佳猜测是,未来一季10年期公债不会有太大变动,这为我们看到的近期走势奠定了基调,美元在本季度大部分时间料持续走软。

美元指数跌0.16%,报91.54,为3月18日以来最低。本周该指数下跌0.58%,为连续第二周下跌。旧金山联储主席戴利表示,美国经济距离实现美联储2%的通胀和充分就业目标还有很长的路要走,这些目标是美联储开始考虑减少对经济支持的门槛。

这呼应了美联储主席鲍威尔在过去一周几次讲话中的言论。鲍威尔表示,在劳动力市场持续存在闲置的情况下,政策制定者将容忍短期物价上涨。

国际要闻

【美联储理事沃勒:预计美国GDP将在2021年增长6.5%,失业率可能会降至5.0%-5.9%区间的下端。如果美国的新冠肺炎疫情得到控制,基本面将有助于经济增长。我们仍然在弥补因疫情而造成的经济损失。现在还没理由撤销美联储的支持。若干暂时性因素推高美国通胀,通胀将暂时性地大幅上扬、但这样的现象将缺乏可持续性。只要通胀预期被锚定,美联储就可以感到安心。美联储不会对通胀问题坐视不管。美联储对利率预期的点阵图并没有带来帮助】

【美国4月消费者信心与通胀预期一道上升】在新一轮财政刺激措施出台和就业加速增长的推动下,美国消费者信心在4月回升。同时,通胀预期升至九年来最高水平。周五公布的数据显示,4月密歇根大学消费者信心指数初值从上月的84.9升至86.5。尽管不及彭博调查得到的89位经济学家的预测,但仍属于新冠疫情期间较高水平。消费者预计未来一年通胀率为3.7%,是2012年3月以来最高水平。预计未来五年价格上涨2.7%,上月预测为2.8%。现况指数升至97.2,预期指数持平于79.7。

【美国达拉斯联储主席卡普兰:美国新冠肺炎疫苗的接种速度将超过变异毒株感染者的增幅。预计美国经济将在2021年增长6.5%左右。气候变化对经济具有重要影响,这还是一个重大的金融稳定性考量】

【摩根大通:将美、布两油2022年的均价预期分别下调4美元/桶】我行将2022年布伦特和WTI原油期货的均价预期分别下调4美元至70美元/桶和66美元/桶。然而,布伦特原油将在5月再度达到70美元/桶,比此前的预期早了4个月。在供应方面,伊朗的石油产量和出口增长速度快于预期,而二叠纪盆地的产量可能会在10月份达到大流行前的水平。欧洲将在5或6月加入美国的行列走上复苏之路。美国第二季度需求复苏应会使经合组织的库存在4月份达到2015-2019年的平均水平,比预期提前一个月。此外,预计欧佩克将在2021年保持谨慎态度,使400-500万桶/日的石油停产。

国内要闻

【上交所:限制金融科技、模式创新企业在科创板发行上市】 上交所修订发布科创板企业发行上市申报及推荐暂行规定。修订的主要内容有:按照支持类、限制类、禁止类分类界定科创板行业领域,明确科创板优先支持方向,限制金融科技、模式创新企业以及禁止房地产和主要从事金融、投资类业务的企业在科创板上市;增加研发人员占比作为科创属性的常规指标,体现科技人才在创新中的核心作用;明确发行人对技术先进性、科技发展方向、行业领域及相关指标的披露要求和保荐机构的核查把关责任,不简单以相关指标作为判断依据;明确审核中按照“实质重于形式”原则,综合判断企业科创属性,充分发挥科技创新咨询委员会咨询作用。

【中银宏观:全球复苏和通胀预期短期不会影响我国货币政策】中银国际证券宏观研究团队认为,随着美国救助法案的实施和基建政策的推出,全球经济复苏的预期进一步大幅升温,随之而来的是大宗商品价格上涨和全球通胀预期上调。我国也受到海外大宗商品价格波动的影响,部分工业品价格上行幅度超预期,但与海外明显不同的是,我国货币政策在本轮新冠疫情冲击后较为克制,且在猪肉价格环比下行带动下,我国食品价格相对平稳,因此预计年内通胀不会掣肘我国货币政策。(e公司)